Bollettino ADAPT 17 ottobre 2022, n. 35

“Non possiamo permetterci immaginifiche flat tax e prepensionamenti. – È un avvertimento di Carlo Bonomi, presidente della Confindustria al governo nascituro –Non vogliamo negare ai partiti di perseguire le promesse elettorali ma oggi energia e finanza pubblica sono due fronti emergenza che non possono ammettere follie per evitare l’incontrollata crescita di debito e deficit”. Parole ferme e sagge che – soprattutto in materia di pensioni – invitano il governo ad accantonare quanto la coalizione di destra e i singoli partiti hanno inserito nei loro programmi elettorali, sia per quanto riguarda l’incremento dei trattamenti minimi sia quella flessibilità che farebbe passare di contrabbando l’abbassamento dell’età pensionabile.

Non si può non convenire con queste raccomandazioni, salvo far presente, a proposito di finanza pubblica, la richiesta di un possibile scostamento di bilancio di 40-50 miliardi per aiutare le imprese ad affrontare l’emergenza energetica. La legge di bilancio – ancorché compressa nei tempi e nelle scadenze – dovrà misurarsi con questi problemi, affrontando un vero e proprio gap culturale: per l’opinione pubblica, lo stereotipo dell’anziano, specie se pensionato, è quello di una persona povera, che percepisce un trattamento tanto modesto da consentirgli solo una vita di stenti che la costringe a privarsi persino di quanto necessario per curarsi (e il SSN?). Eppure le pensioni sono le sole erogazioni monetarie a cui si applica (giustamente) un sistema di perequazione automatica al costo della vita che, a fronte della ripresa dell’inflazione, comporterà un incremento importante della spesa previdenziale.

Secondo l’Ufficio parlamentare di bilancio, ipotizzando un’inflazione superiore di due punti rispetto al 5,8% previsto nel Def per il 2022, la rivalutazione delle pensioni all’inflazione costerà allo Stato circa 32 miliardi lordi nei prossimi tre anni (5,7 miliardi nel 2023, 11,2 nel 2024, 15,2 nel 2025) che andranno a beneficio degli oltre 16 milioni di pensionati. Anche la Nadef ha rivisto le previsioni al rialzo (+3,9%) per la spesa per pensioni e le altre prestazioni sociali. E se si cambiasse il paradigma sulla base di un ragionamento di buon senso? L’invecchiamento della popolazione e l’incremento della attesa di vita hanno alterato l’assetto demografico della popolazione secondo dei trend destinati a crescere; ciò mentre la denatalità ha rovesciato i rapporti tra le generazioni (per ogni 100 nati sono presenti 170 settantenni). Se oggi vi sono 2,7 potenziali lavoratori per ogni anziano, fra una trentina di anni per ogni tre persone in età lavorativa ci saranno due over 65 a loro carico.

Ma chi ha stabilito che la condizione di anziano/pensionato coincida con quello di indigente? Che una moltitudine crescente di concittadini debba dipendere da quella quota di società ancora attiva? Per smentire questi idola tribus occorre prestare l’attenzione ad un nuovo filone di ricerca che viene definito “Silver economy”. Un tema di cui si è occupata la Commissione europea con un Report del 2018, secondo criteri e parametri che, in Italia, sono stati rivisti dal Centro studi di Itinerari Previdenziali, il think tank di Alberto Brambilla, che nei giorni scorsi ha pubblicato il terzo Quaderno dedicato alla Silver economy, che, secondo il Rapporto, si riferisce al “complesso delle attività economiche rivolte specificamente alla popolazione con 65 anni o più inclusi anche i prodotti e servizi materiali e immateriali, beni e prodotti di consumo o investimento e varie forme di assistenza psicologica, riabilitativa e sanitaria di cui queste persone usufruiscono direttamente e l’ulteriore attività economica che questa spesa genera”. Un mercato che ha assunto una notevole importanza proprio in conseguenza all’invecchiamento della popolazione. Se negli anni ’70-’80 del secolo scorso il mercato scoprì i teenagers, in relazione ai trend demografici di quei tempi (nel 1964 nacquero, in Italia, un milione di bambini a fronte dei 399mila nati nel 2021 compresi i figli degli immigrati che nel 1964 praticamente non esistevano) non è difficile capire oggi l’importanza della Silver economy.

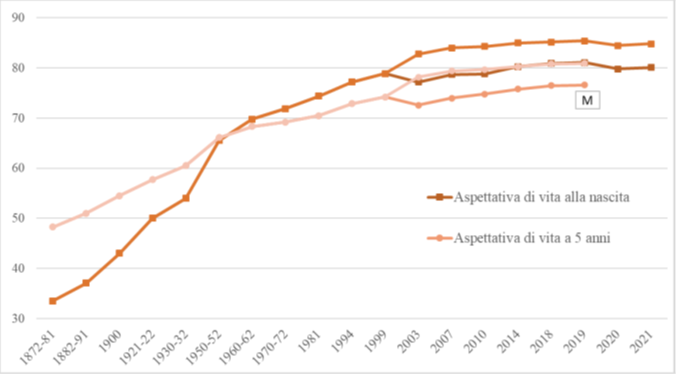

L’evoluzione dell’aspettativa di vita dal 1872 al 2021

Fonte: Elaborazione Centro Studi e Ricerche Itinerari Previdenziali su dati Istat

È una platea formata da milioni di persone tuttora in buona salute, con la prospettiva di un’attesa di vita non breve e in crescita costante sia alla nascita che alla decorrenza della pensione, in grado di dedicarsi agli interessi e agli affetti trascurati durante la vita attiva. Si tratta di un cambiamento di visuale molto significativo, perché il mondo della terza età (come si diceva un tempo) non deve essere considerato come la “terra di nessuno” dell’assistenzialismo, una sorta di cronicario sociale a cui vanno trasferite consistenti risorse del tutto improduttive. Orientare le politiche fiscali e sociali al potenziamento della Silver economy può concorrere ad un processo di crescita dell’intera società. La nuova definizione di anziani (i Silver) li suddivide in quattro sottogruppi: “giovani anziani”, cioè persone tra i 64 e i 74 anni, anziani (75-84 anni), “grandi vecchi” (85-99 anni) e centenari.

Ognuno di questi “blocchi” presenta caratteristiche, potenzialità e bisogni diversi. Itinerari Previdenziali ha stimato i valori relativi ai Silver, ultrasessantacinquenni, che nel 2021 erano 93.054.772, distribuiti tra i 27 Stati membri dell’Unione europea. Per gli over 65 il consumo di beni e servizi è ammontato a circa 1.901 miliardi di euro; il valore del PIL prodotto dai consumi e dalle loro esigenze è di oltre 2.158 miliardi di euro, mentre i posti di lavoro generati sono circa 36,45 milioni. Come si vede, si tratta di numeri che testimoniano la rilevanza della dimensione economica della Silver economy. Proseguendo nella lettura del rapporto si arriva alla valutazione della ricchezza delle persone di età pari o superiore a 65 anni in Italia. Per avere un primo ordine di grandezza della dimensione patrimoniale che rientra nella sfera della Silver economy, il rapporto parte dai dati di Eurostat, che sulla base di un reddito netto pro capite di 17.001 euro per il 2018, ha calcolato lo spendibile netto degli italiani di età pari o superiore ai 65 anni, stimati per l’anno 2020 in 13,9 milioni di persone, in circa 237 miliardi di euro. A fine 2020, secondo i dati elaborati dall’Istat e da Bankitalia, la ricchezza netta delle famiglie italiane ammontava a 10.010 miliardi di euro, 8,7 volte il loro reddito disponibile. Le abitazioni sono la principale forma di investimento delle famiglie e, con un valore di 5.163 miliardi di euro, rappresentano quasi la metà della ricchezza lorda. Il totale delle passività delle famiglie è stato pari a 967 miliardi di euro, un basso livello di indebitamento, pari a circa il 9,67% della ricchezza netta.

Nel rapporto di Itinerari previdenziali è incluso uno studio sui trend di consumo e scelte di risparmio nell’era dell’invecchiamento demografico (a cura del Team di Ricerca di Generali Insurance Asset Management S.p.A. Società di gestione del risparmio). Di questo documento riportiamo ampi stralci.

I nuovi bisogni da soddisfare del segmento degli over 65, sempre più importanti per numerosità e capacità economica, spingono alcuni settori dell’economia verso un vero e proprio processo di “silverizzazione”. Il fenomeno, seppur con diverse velocità ha dimensioni globali. L’industria del risparmio gestito, da un lato, vede un’opportunità di investimento proprio in quei settori che beneficiano dal trend demografico; dall’altro offre soluzioni di risparmio per permettere alle future generazioni di avere accesso e godere il più a lungo possibile delle opportunità derivanti dall’aumento della speranza di vita. Infine, attraverso iniziative di educazione finanziaria, l’industria favorisce decisioni informate che permettano ai cittadini di pianificare il futuro e di sfruttare al meglio le opportunità presenti sul mercato.

L’insieme di attività economiche rivolte alla popolazione con 65 anni o più, è – secondo lo studio – un mercato da 8 trilioni di dollari a livello globale 9: solo i mercati di USA e Cina sono più grandi. Inoltre, è un mercato destinato a crescere a ritmi sostenuti, spinto dal trend di invecchiamento demografico 10: nella sola Europa, nel 2060 un cittadino su tre avrà più di 65 anni. La speranza di vita al pensionamento, dopo un breve stop per la pandemia, è destinata a crescere ancora. Da un lato, in termini di quantità, la spesa di questo sottogruppo di popolazione è prevista in crescita: in Italia, ad esempio, nel 2030 varrà circa il 25% del totale e nel 2050 il 30%11. Dall’altro, in termini di qualità, tale spesa non si tradurrà solamente in un aumento del consumo di farmaci e servizi socio-sanitari, ma comporterà anche un beneficio per alcuni settori chiave che vanno dal turismo e intrattenimento all’alimentare, alla cosmesi e alla domotica. Tali settori, che stanno vivendo un vero e proprio processo di “silverizzazione”, sono tra quelli con una crescita annua attesa al 2030 da 3 a 8 punti superiore a quella del PIL. Ciò si traduce in stabili opportunità di investimento nel medio/lungo termine dal lato azionario e dal lato obbligazionario.

Pertanto, la condizione necessaria per l’appagamento di nuovi bisogni da soddisfare e il conseguente effetto positivo sul lato dell’offerta e dell’economia in generale è la capacità di spesa della popolazione anziana. Tale capacità di spesa, elevata per la generazione dei baby boomers, risulterà inferiore per le prossime generazioni di anziani (Gen X, Millennials, Z). Tra le principali cause citiamo: la minore crescita economica, la maggiore frammentazione del mercato del lavoro e la minore generosità della previdenza pubblica, alle prese con problemi di sostenibilità e adeguatezza che proprio l’invecchiamento demografico contribuisce ad accrescere.

Il ruolo dell’industria dei servizi finanziari in questo contesto la gestione del risparmio in ottica di lungo periodo assume rilevanza fondamentale. In particolare, il risparmio pensionistico complementare diventa uno strumento indispensabile affinché le future coorti di pensionati possano avere accesso e godere il più a lungo possibile delle opportunità derivanti dall’aumento della speranza di vita.

Attraverso i fondi di previdenza integrativa, l’industria dei servizi finanziari veicola il risparmio pensionistico in investimenti di lungo termine in grado di generare sia rendimento finanziario sia ricadute dirette sul sistema-Paese, contribuendo a fronteggiare l’emergenza demografica con un welfare (pubblico-privato) più efficiente e inclusivo e finanziando al contempo lo sviluppo dell’economia nazionale.

I rendimenti finanziari possono combinarsi con obiettivi sociali predefiniti (tra cui migliorare le condizioni di vita in età anziana), ambientali e di governance. Infine, l’industria dei servizi finanziari sta assumendo un ruolo crescente nella promozione di iniziative nel campo dell’educazione finanziaria: favorire l’alfabetizzazione finanziaria, la consapevolezza previdenziale tra i cittadini e una migliore comprensione delle “regole del gioco” risulta, infatti, fondamentale per stimolare sia l’adesione alla previdenza complementare che la contribuzione.

L’educazione finanziaria – secondo lo studio – è uno strumento prezioso di contrasto a tali fattori di razionalità limitata e permette ai lavoratori (di oggi e di domani) di prendere decisioni consapevoli e di essere in grado di sfruttare al meglio le opportunità presenti sul mercato.

Che dire in conclusione? L’Italia non è un paese per giovani. Ma è certamente un Paese per anziani.

Tuttavia – torniamo al Quaderno di Itinerari previdenziali invecchiamento demografico 10 il giudizio in merito al contesto presente cambia in modo importante se si considera il livello di soddisfazione dei Silver per l’attuale situazione socio-politica: infatti oltre il 71% dei soggetti intervistati non è soddisfatto dell’attuale situazione politica e sociale (il 44,4% non è particolarmente soddisfatto e il 26,8% addirittura per nulla soddisfatto) mentre il 28,9% è abbastanza o molto soddisfatto. Le categorie che risultano essere meno felici per l’attuale quadro politico-sociale sono: le persone di età inferiore ai 65 anni, in media il 26,8% non è per nulla soddisfatto e il 46,5% lo è solo in minima parte, per un totale di oltre sette persone su dieci con un livello di contentezza sotto la sufficienza; i residenti del Centro Italia, in questo caso i dati sono rispettivamente del 30,4% e del 48,4%, ovvero quasi otto persone su dieci sono insoddisfatte; le persone in cerca d’occupazione con valori pari al 41,7% e al 46,7% e i casalinghi (30,9% e 46,8%). I soggetti con i maggiori livelli di soddisfazione sono gli over 75 (35,9%); chi abita nel Nord-Ovest (34,4%) e nel Nord-Est (32,2%); i pensionati/lavoratori (59%); gli occupati (30,8%); e i pensionati (29,6%).

Membro del Comitato scientifico ADAPT